経営者専門FA⁈

【経営者専門ファイナンシャルアドバイザー】

経営者も会社を離れれば、一個人であり結婚していれば家族があります。

個人的立場で【人生を経営】しているわけです。

経営者として報酬を得、個人として家族のために資産を形成し保全していかなければなりません。高額所得者、資産家といわれる顧客への対応として税務・投資・保険・不動産・相続等多岐に渡る高度な知識とスキルが求められます。

また、ほとんどの中小企業の経営者は同時にオーナーでもあります。

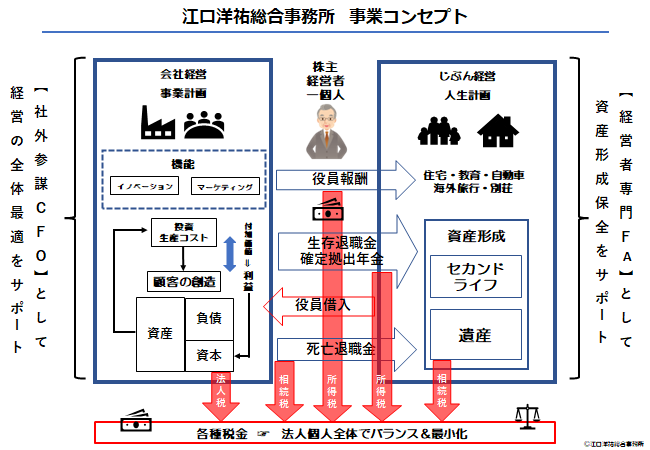

となれば、会社と経営者個人の税金は密接にリンクしており、総合的俯瞰的にコンサルティングを実行できる知識とスキルが必要です。

株主経営者は、自分の会社から報酬を得るわけですから、会社の経営が成り立たなければ個人も成り立ちません。株主経営者は自社と一蓮托生であることは言うまでもありません。

【経営の知識も含めた超総合的】ファイナンシャルアドバイザーが必要ではありませんか⁈

どのようなライフスタイルを実現するかは

オーナー経営者

あなたの”想像力”と”創造力”次第です。

プラス

”経営の分かる”

社外参謀CFO

兼

経営者専門FA

ファイナンシャルアドバイザー

思い描くライフスタイルの実現のために

高額所得者や資産家の方々には、たくさんの保険・証券等の金融商品販売業者がセールスにやってきます。

セールスですから、自社の商品を販売することが目的です。自社商品が売れた瞬間に目的達成なのです。

顧客側も欲が判断を誤らせるのでしょうか、よく理解もしていない金融商品を購入してしまい大金を失う、リスクを背負って起業し一生懸命経営して稼いだお金を一瞬で失う、このような話しはなかなか無くなりません。

本業以上に投資で稼ごうとし、失敗する人もいます。

稼ぐ手段は本業ではないでしょうか。

投資で大金持ちになった人はいるでしょうか…

ウォーレン・バフェット!

そう、彼は投資で世界的富豪になった有名人です。

投資は彼の【本業】です。

資産形成 =(収入 ー 支出)× 運用利回り

簡単な式ですね。

①資産形成(必要金額を設定するか否かで対応も変わります)

②収入を増やす(本業で稼ぐ)

③支出を減らす(無駄を省く)

④運用利回りを上げる(①と②③の結果によって、運用利回りをどうすべきかの戦略は変わります)

上記の式は非常に単純ですが、結構奥深いものです。

①の資産形成については、その目的があるかないかで方向性も変わります。

②についても、顧客経営者の役員報酬の税務的アドバイスのみならず【企業業績の改善向上もあわせてアドバイスできるコンサルタント】は貴重ではないでしょうか。

④の利回りを上げるということはそれだけリスクテイクするということですから、目的つまり【ゴール設定】が重要です。そのゴールを達成するための【全体最適】を【顧客の立場で俯瞰してアドバイス】できるかどうかが重要です。

”経営の分かる”

社外参謀CFO 兼 経営者専門FA

全てをご自身でできる経営者の方は素晴らしいことです、そのまま続けて下さい。